Wat levert zelf beleggen voor uw pensioen op?

Beleggen voor uw pensioen. Klinkt spannend, maar dat is het eigenlijk niet. Toch zien veel Nederlanders beleggen nog altijd als gokken. Maar beleggen voor uw pensioen is heel wat anders dan met uw pensioengeld in de zak de roulettetafel in Holland Casino opzoeken. Beleggen voor uw pensioen is een stuk saaier. Levert u ook flink wat meer rendement en belastingvoordeel op dan het casino, trouwens.

Zo werkt beleggen voor uw pensioen

Van dat belastingvoordeel mag u alleen profiteren als u een pensioentekort hebt. Dat wil zeggen: u bouwt geen of te weinig pensioen op bij een werkgever of u bent zzp’er en heeft helemaal geen pensioenregeling. Dat pensioentekort wordt ook wel jaarruimte genoemd. Uw jaarruimte is persoonlijk en afhankelijk van uw inkomen en pensioenregeling bij een eventuele werkgever. U mag uw jaarruimte alleen storten op een speciaal daarvoor bestemde lijfrente- of bankspaarrekening.

Zo’n rekening is écht bedoeld voor uw pensioen: u kunt het geld niet zomaar opnemen vóór uw AOW-leeftijd en laat het vanaf uiterlijk 5 jaar na die AOW-leeftijd periodiek uitkeren. Daartegenover staan wel de nodige belastingvoordelen: u mag uw jaarlijkse inleg aftrekken van uw belastbare inkomen én u betaalt geen vermogensbelasting over het bedrag. Als u met pensioen kunt, laat u het bedrag uitkeren. U betaalt dan alsnog belasting, maar (waarschijnlijk) wél tegen het lagere AOW-tarief.

Dit levert het belastingvoordeel op

We kunnen u geen kant en klaar vooruitzicht voorschotelen van uw belastingvoordeel. Dat is namelijk persoonsafhankelijk en uw jaarruimte is dus altijd hoger of lager dan die van uw echtgenoot, familielid of buurvrouw. Wel kunnen we natuurlijk een voorbeeld geven. Hieronder gaan we uit van iemand die €34.000 per jaar verdient en geen pensioen opbouwt bij een werkgever. Diens jaarruimte is dan €2860. We gaan ervan uit dat diegene 40 jaar lang de jaarruimte benut.

| Omschrijving | Bedrag | Toelichting |

|---|---|---|

| Jaarruimte | €2.837 | Gebaseerd op de cijfers van 2021 |

| Ingelegd bedrag over 40 jaar | €113.480 | Ervan uitgaande dat jaarruimte ieder jaar volledig benut wordt |

| Belastingvoordeel per jaar | €1.053 | Ervan uitgaande dat diegene met een salaris van €34.000 belasting in schijf 1 betaalt en dus 37,10% belasting terugkrijgt van zijn gestorte jaarruimte. |

| Belastingvoordeel over 40 jaar | €42.120 | |

| Bespaarde vermogensbelasting over 40 jaar | €4.372 | Ervan uitgaande dat het totale bedrag anders in box 3 zou zijn aangehouden |

| Betaalde belasting over pensioenuitkering | €21.788 | Ervan uitgaande dat diegene na de AOW-leeftijd 19,20% belasting betaalt over diens uitkering |

| Totaal behaalde belastingvoordeel | €24.704 | Totale belastingvoordeel tijdens opbouwfase minus totale betaalde belasting tijdens uitkering |

Cijfers zijn gebaseerd op fiscale cijfers van 2021. De berekening van de jaarruimte en de belastingtarieven kunnen per jaar verschillen. In het bovenstaande voorbeeld is geen rekening gehouden met behaald rendement.

Beleggen doet u voor de lange termijn

Is de bovenstaande situatie vergelijkbaar met de uwe? Dan gunt de Belastingdienst u dus mogelijk ieder jaar zo’n €1.000 aan belastingvoordeel. Dat is snel verdiend over een storting van nog geen €3.000. Maar als u belegt voor uw pensioen, dan wilt u natuurlijk niet dat dat snel verdiende geld in rook opgaat door kelderende koersen. Maar hoe reëel is dat eigenlijk?

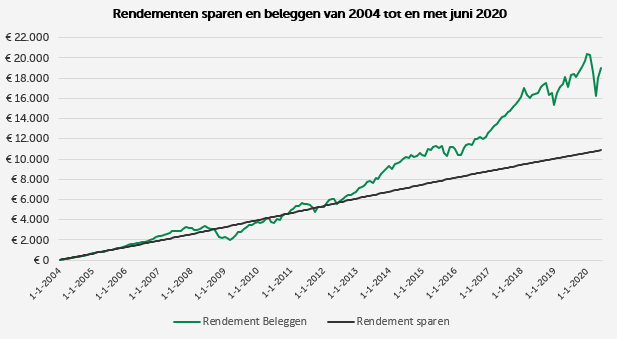

Belegt u met uw geld? Dan weet u zeker dat uw geld op een zeker moment minder waard wordt. Maar dat is niet erg. Kijk maar eens naar de grafiek hieronder. Hierin vergelijken we de rendementen van sparen en beleggen bij een jaarlijkse inleg van €2860 (de jaarruimte van hierboven) over een periode van 15 jaar.

Rendementen van sparen zijn gebaseerd op gegevens van de rente op vrije spaarrekeningen van De Nederlandsche Bank (sparen) en de MSCI World Index (beleggen) van januari 2004 t/m juni 2020. Er is gerekend met een inleg van €238 per maand (€2860 per jaar) en er is geen rekening gehouden met aftrek van kosten.

U ziet dat het rendement van beleggingen in de afgelopen 15 jaar een flink aantal keer kelderde. In 2008 bijvoorbeeld, tijdens de financiële crisis. Maar ook recentelijk, toen de coronacrisis zorgde voor forse koersdalingen. Was u in 2008 begonnen met beleggen? Dan had u het eerste jaar ongetwijfeld een flink verlies geleden. Had u zich vervolgens niets van die rode cijfers aangetrokken? Dan had uw belegde vermogen zich in de jaren daarna ook weer hersteld en had u vermoedelijk flink wat meer rendement behaald dan met een spaarrekening.

De risico’s van beleggen voor uw pensioen

Risicoloos beleggen bestaat niet. Verantwoord beleggen volgens ons wel. Als u uw geld gespreid belegt, het risico tijdig afbouwt én best wel lang de tijd heeft, dan vangt u een hoop van die risico’s af. Met dat laatste zit het bij toekomstige pensionado’s sowieso goed: de gemiddelde Nederlander werkt ruim 40 jaar. Dat is een van de redenen waarom pensioenfondsen al sinds de jaren 80 beleggen voor hun klanten.

Beleggen is geen gokken

Als u voor uw pensioen belegt met belastingvoordeel, dan kunt u dat belegde geld niet zomaar opnemen vóór u de AOW-leeftijd bereikt. U geeft uw geld daarmee jarenlang de kans om te groeien. En hoewel we de toekomst niet kunnen voorspellen, lieten de beurzen in het verleden altijd een positieve groei zien op de lange termijn. In vrijwel alle gevallen méér dan sparen. Bovendien sponsort de Belastingdienst leuk mee wanneer u belegt voor uw pensioen. Dus nee, beleggen voor uw pensioen is volgens ons niet hetzelfde als gokken. Beleggen voor uw pensioen is saai: regelmatig inleggen, blik op oneindig en je vooral niet laten leiden door sentimenten.

Dit artikel gebruiken?

Wilt u dit artikel gebruiken? Download het hier.